El Modelo 303 es la declaración utilizada en España para la autoliquidación del Impuesto sobre el Valor Añadido (IVA). Es obligatorio para todos los empresarios y profesionales que realizan actividades económicas sujetas a este impuesto. Esta herramienta permite calcular el IVA repercutido y soportado, facilitando así el cumplimiento de las obligaciones fiscales. Además, su correcto manejo es fundamental para evitar errores y sanciones en la presentación.

¿Qué es el Modelo 303?

El Modelo 303 es un formulario fundamental en el ámbito fiscal español, utilizado para la autoliquidación del Impuesto sobre el Valor Añadido (IVA). Este modelo permite a los contribuyentes cumplir con sus obligaciones fiscales de forma ordenada y transparente.

Definición del Modelo 303

El Modelo 303 es una declaración que se presenta ante la Agencia Tributaria en la que se detallan las operaciones sujetas al IVA realizadas por un contribuyente durante un periodo determinado. En este documento, se informan tanto el IVA que se ha repercutido en las ventas realizadas como el IVA que se ha soportado en las compras. Al ser una autoliquidación, es el propio contribuyente quien realiza los cálculos sobre el impuesto a ingresar o a devolver.

Función y objetivos del Modelo 303

El principal objetivo del Modelo 303 es facilitar el cumplimiento de las obligaciones tributarias relacionadas con el IVA. Su función es la siguiente:

- Declarar el IVA repercutido: Este es el impuesto que se aplica sobre las ventas y servicios prestados. El Modelo 303 permite comunicar a la Agencia Tributaria el total de este impuesto generado durante el periodo.

- Informar sobre el IVA soportado: Se refiere al impuesto que se ha pagado en las adquisiciones realizadas y que se puede deducir del IVA que se debe ingresar.

- Calcular el resultado de la liquidación: A través del formulario, el contribuyente puede establecer si debe ingresar una cantidad a la Agencia Tributaria o si, por el contrario, tiene derecho a solicitar una devolución del IVA soportado que supera el repercutido.

- Adaptarse a la normativa vigente: El Modelo 303 está diseñado para alinearse con la legislación del IVA, garantizando que se cumplen todas las obligaciones fiscales impuestas por la ley.

Por tanto, el Modelo 303 no solo es una herramienta esencial para la gestión fiscal de los empresarios y profesionales, sino que también es un mecanismo que promueve la transparencia y la correcta declaración de ingresos y gastos en el ámbito del IVA.

¿Quiénes están obligados a presentar el Modelo 303?

La obligación de presentar el Modelo 303 recae sobre diferentes grupos de contribuyentes en el ámbito empresarial y profesional. Es esencial entender quiénes deben cumplir con esta exigencia para garantizar el correcto cumplimiento de sus obligaciones fiscales.

Empresas y sociedades

Las empresas y sociedades constituyen uno de los principales grupos obligados a presentar el Modelo 303. Esto incluye a diversas entidades con forma jurídica. Las características de este grupo son las siguientes:

- Sociedades Anónimas (S.A.): Este tipo de compañía, que cuenta con un capital social dividido en acciones, debe presentar el Modelo 303 en los plazos establecidos por la normativa vigente.

- Sociedades Limitadas (S.L.): Al igual que las S.A., las S.L. están sujetas a la obligación de liquidar el IVA mediante este modelo. Es importante que lleven un control riguroso de su IVA soportado y repercutido.

- Cooperativas: Estas organizaciones también tienen la obligación de presentar el Modelo 303, dado que realizan actividades económicas sujetas al IVA.

- Otras formas jurídicas: Cualquier modalidad empresarial que se encuentre sujeta al IVA debe cumplir con la autoliquidación a través del Modelo 303, independientemente de su tamaño o forma legal.

Autónomos y profesionales

Los trabajadores autónomos y los profesionales en ejercicio particular son otro grupo obligado a presentar el Modelo 303. Se incluye a quienes operan en diversas disciplinas y oficios. Entre las características de este grupo se encuentran:

- Autónomos trabajadores: Los autónomos que prestan servicios o venden productos están obligados a presentar el Modelo 303 para declarar el IVA que han repercutido en sus actividades económicas.

- Profesionales liberales: Abogados, médicos, arquitectos, y otros profesionales y técnicos que ejercen su actividad en régimen de autónomos, también deben cumplir con esta obligación fiscal.

- Negocios individuales: Aquellos que desarrollan su actividad económica como empresarios individuales, deben autoliquidar el IVA mediante este formulario.

Entidades en régimen de atribución de rentas

Las entidades que operan en régimen de atribución de rentas también están comprometidas con la presentación del Modelo 303. Este tipo de régimen se aplica en situaciones específicas, como:

- Sociedades profesionales: Las entidades que agrupan a profesionales, donde los ingresos se atribuyen directamente a los socios, deben realizar la autoliquidación correspondiente del IVA.

- Comunidades de bienes: En este tipo de asociaciones que no tienen personalidad jurídica, cada miembro está obligado a presentar su propia autoliquidación, repercutiendo el IVA generado.

- Otras entidades de colaboración: Cualquier tipo de agrupación que desarrolle actividades económicas, siempre que se requiera presentar el IVA, estará sujeta a esta obligación.

Períodos de presentación del Modelo 303

La presentación de este modelo se realiza de manera trimestral o mensual, dependiendo del tipo de contribuyente:

- Presentación Trimestral (la más común):

Esta modalidad es la que aplican la mayoría de autónomos y pymes. Los plazos son los siguientes:- Primer trimestre (enero, febrero y marzo): hasta el 20 de abril.

- Segundo trimestre (abril, mayo y junio): hasta el 20 de julio.

- Tercer trimestre (julio, agosto y septiembre): hasta el 20 de octubre.

- Cuarto trimestre (octubre, noviembre y diciembre): hasta el 30 de enero del año siguiente.

Es importante recordar que si la fecha límite de presentación cae en un día inhábil (festivo o fin de semana), el plazo se trasladará al siguiente día hábil.

- Presentación Mensual:

Aquellos que están inscritos en el REDEME (Régimen de Devolución Mensual del IVA) o las empresas cuyo volumen de operaciones anual supera los 6.010.121,04 euros deben presentar el Modelo 303 de forma mensual. En este caso, el plazo de presentación es hasta el día 20 del mes siguiente al que corresponde el período de liquidación.

Proceso de presentación del Modelo 303

La presentación del Modelo 303 puede realizarse de forma electrónica o presencial. Existen procedimientos específicos para cada modalidad, así como requisitos y pasos a seguir que garantizan que el contribuyente cumpla con sus obligaciones fiscales correctamente.

1. Presentación electrónica del Modelo 303

La presentación electrónica del Modelo 303 es la opción más utilizada, ya que proporciona una mayor agilidad en el proceso y permite la obtención inmediata de un justificante de la presentación. Este método es recomendable especialmente para aquellos contribuyentes que manejan un volumen considerable de operaciones.

Uso del certificado digital y Cl@ve PIN

Para poder realizar la presentación electrónica, es necesario contar con un certificado digital o utilizar el sistema Cl@ve PIN. Estos métodos de identificación garantizan la seguridad de la operación y la autenticidad de la declaración presentada. El certificado digital puede obtenerse a través de diversas entidades acreditadas, mientras que el Cl@ve PIN se gestiona mediante un registro previo que permite recibir un código de acceso temporal para cada transacción.

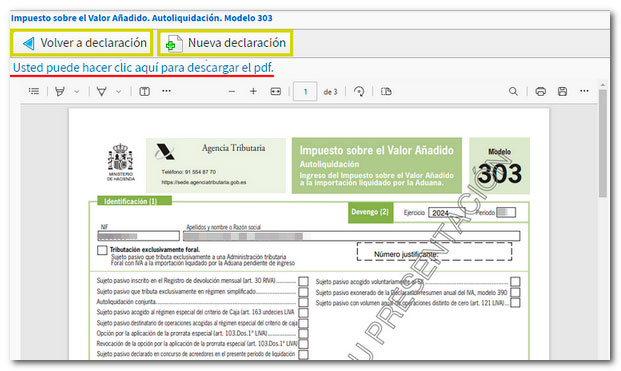

Pasos para la presentación del Modelo 303 en la Sede Electrónica

El proceso para presentar el Modelo 303 a través de la Sede Electrónica de la Agencia Tributaria sigue una serie de pasos:

- Acceder al portal oficial de la Agencia Tributaria.

- Navegar hasta la sección de ‘Modelos’ donde se deberá localizar el Modelo 303.

- Completar el formulario online con todos los datos requeridos, asegurando que la información plasmada es precisa.

- Confirmar la declaración y proceder a enviarla.

- Una vez enviada, se genera automáticamente un justificante que debe conservarse como comprobante de la presentación realizada.

Es fundamental que quienes opten por la presentación electrónica realicen una revisión exhaustiva de la información antes de enviarla, ya que los errores pueden resultar en sanciones o discrepancias en la liquidación. Si necesitas ayuda para la presentación del Modelo 303 no dudes en ponerte en contacto con nosotros.

2. Presentación presencial

Aunque cada vez se utiliza menos, la posibilidad de presentar el Modelo 303 de forma presencial sigue vigente y puede ser útil en situaciones donde no se dispone de los medios electrónicos necesarios.

Descarga del Modelo 303

Para la presentación presencial, el contribuyente debe descargarse el modelo desde el portal de la Agencia Tributaria. Este documento deberá ser rellenado de manera cuidadosa, asegurándose de anotar correctamente todos los datos relacionados con la actividad económica y las cifras que corresponden al IVA repercutido y soportado.

Entrega en oficinas de la Agencia Tributaria

Una vez completado, el Modelo 303 deberá ser llevado en persona a la oficina de la Agencia Tributaria correspondiente. Al presentar el modelo, el contribuyente recibirá un comprobante que valida la entrega, lo que puede resultar crucial en caso de cualquier futura consulta o revisión.

Es recomendable acudir a la oficina con antelación respecto a las fechas límite de presentación, para evitar aglomeraciones y asegurar la correcta entrega de la autoliquidación.

Estructura y contenido del Modelo 303

El Modelo 303 está diseñado de forma que facilita la autoliquidación del IVA por parte de los contribuyentes. A continuación, se describe su estructura y las secciones más relevantes que componen este formulario esencial.

Identificación del declarante

En esta sección se recogen los datos básicos del contribuyente. Es fundamental que la información sea precisa y esté actualizada para evitar problemas posteriores en la gestión fiscal. Los elementos que se deben incluir son los siguientes:

- Nombre o razón social: Se debe indicar el nombre completo de la persona física o la razón social de la entidad que presenta la declaración.

- NIF (Número de Identificación Fiscal): Este número identificativo es esencial y debe coincidir con la información registrada en la Agencia Tributaria.

- Domicilio fiscal: Es necesario proporcionar la dirección donde el declarante tiene su residencia o sede social, lo que permitirá a la administración tributaria realizar las comunicaciones necesarias.

- Teléfono y correo electrónico: Aunque no son obligatorios, incluir estos datos puede facilitar el contacto con la Agencia Tributaria para resolver dudas o necesidades que puedan surgir.

Sección de liquidación

Esta parte del modelo es crucial, ya que detalla el cálculo del IVA a liquidar. La liquidación del IVA se realiza a través de la comparación entre el IVA repercutido y el IVA soportado. Los aspectos que se abordan en esta sección son:

- Importe del IVA repercutido: Se refiere al IVA que se ha cobrado en las ventas o servicios prestados durante el período correspondiente. Este importe debe ser acumulado de forma precisa para que la autoliquidación sea correcta.

- Importe del IVA soportado: Corresponde al IVA que se ha pagado en las compras relacionadas con la actividad económica. Este dato es fundamental, ya que se puede deducir del IVA que se debe ingresar.

- Diferencia a ingresar o a compensar: Aquí se determina si el contribuyente debe realizar un ingreso a la Agencia Tributaria o, por el contrario, si tiene derecho a una devolución. Este cálculo se realiza restando el IVA soportado del IVA repercutido.

Resultado de la liquidación

En esta sección se especifica el resultado final del proceso de liquidación del IVA. Dependiendo de la diferencia calculada en la sección anterior, el resultado se puede presentar de diferentes maneras:

- Ingreso a realizar: Si el IVA repercutido es superior al soportado, el contribuyente debe indicar el importe que tiene que ingresar, así como las formas de pago que se utilizarán.

- Derecho a devolución: En caso de que el IVA soportado exceda al repercutido, se debe señalar el derecho a la devolución y la cantidad que se solicitará. Esto puede requerir documentación adicional que justifique esta solicitud.

- Marcación de intereses: En caso de que se hayan generado intereses por la demora en la presentación o en el ingreso, debe indicarse en esta sección. No se trata de un aspecto obligatorio, pero es relevante para el correcto cierre del ejercicio fiscal.

Deducciones y compensaciones en el Modelo 303

Las deducciones y compensaciones son aspectos fundamentales a considerar en la autoliquidación del IVA, ya que permiten reducir la carga fiscal de los contribuyentes. A continuación, se detallan los requisitos y tipos de gastos deducibles que se pueden incluir en el Modelo 303.

Requisitos para la deducción del IVA soportado

Para poder deducir el IVA soportado, es indispensable cumplir con ciertos requisitos establecidos por la normativa vigente. Estos requisitos incluyen:

- Documentación adecuada: Es necesario contar con facturas o documentos equivalentes que justifiquen el gasto y que estén debidamente registrados. Estos documentos deben incluir todos los datos fiscales del proveedor.

- Relación directa con la actividad económica: Los gastos por los que se solicita la deducción deben estar directamente relacionados con la actividad desarrollada por el contribuyente. Solo se podrá deducir el IVA de los gastos que deriven de operaciones sujetas al impuesto.

- Libros de registro actualizados: Mantener libros de registro donde se reflejen los movimientos de IVA soportado y repercutido es vital para poder justificar las deducciones en caso de ser requerido por la Agencia Tributaria.

- Presentación en el plazo establecido: Las deducciones deben incluirse en la autoliquidación correspondiente al período en el que se generaron, cumpliendo siempre con las fechas de presentación del Modelo 303.

Tipos de gastos deducibles

En el contexto de las deducciones, existen diferentes tipos de gastos que pueden ser considerados deductibles. Estos gastos pueden agruparse en varias categorías:

- Gastos de adquisición de bienes y servicios:

- IVA de las compras de materias primas necesarias para la producción o el servicio ofrecido.

- IVA sobre los servicios contratados que fomenten la actividad empresarial, como asesorías, recursos humanos o publicidad.

- Gastos de funcionamiento:

- Pago de suministros como luz, agua y teléfono, siempre y cuando se utilicen para la actividad económica.

- Alquiler de locales o instalaciones necesarias para el desarrollo de la actividad.

- Gastos de viaje y representación:

- IVA de los gastos de transporte relacionados con el desarrollo del negocio.

- Gastos en comidas y alojamientos cuando se justifican como parte de actividades comerciales y se presentan con la debida factura.

- Inversiones en activos:

- IVA soportado en la compra de inmuebles o vehículos utilizados para la actividad profesional.

- Gastos de mantenimiento y reparación de equipos que sean usados en el desarrollo de la actividad económica.

La normativa y legislación aplicable al Modelo 303 es fundamental para comprender su funcionamiento y los requisitos que deben cumplir los contribuyentes en el marco del Impuesto sobre el Valor Añadido (IVA). Esta legislación establece los procedimientos y criterios que rigen la autoliquidación.

Normativa y legislación aplicable

La Ley del IVA, formalmente conocida como Ley 37/1992, constituye el fundamento legal sobre el cual se regula el Impuesto sobre el Valor Añadido en España. Esta ley establece los fundamentos, principios y procedimientos básicos que guían la imposición y recaudo del IVA, abarcando aspectos esenciales como:

- Los sujetos pasivos del impuesto.

- Las actividades que se encuentran gravadas.

- Las exenciones aplicables y los regímenes especiales.

- Las obligaciones formales de los contribuyentes, incluida la presentación del Modelo 303.

Es crucial tener en cuenta que esta ley ha sido objeto de diversas modificaciones a lo largo de los años, adaptándose a la evolución del sistema fiscal y a las directrices comunitarias. Por tanto, los contribuyentes deben revisar regularmente sus disposiciones para garantizar el cumplimiento de sus obligaciones fiscales.

Reglamento del IVA

El reglamento que desarrolla la Ley del IVA proporciona directrices más específicas sobre cómo debe aplicarse la normativa en la práctica. Este reglamento detalla los procedimientos administrativos y los requisitos que deben cumplir las empresas y autónomos para llevar a cabo la autoliquidación de manera correcta.

Entre los aspectos más relevantes que regula se encuentran:

- Los criterios para la determinación de la base imponible.

- Las modalidades de liquidación y liquidaciones complementarias.

- Los plazos y formas de presentación de las autoliquidaciones.

- Las condiciones para el ejercicio del derecho a la deducción del IVA soportado.

Órdenes Ministeriales relevantes

Además de la Ley del IVA y su reglamento, diversas órdenes ministeriales han jugado un papel crucial en la regulación del Modelo 303. Estas órdenes modifican aspectos específicos de la presentación y la liquidación del impuesto, así como establecen pautas a seguir por parte de los contribuyentes.

Orden HAC/819/2024

La Orden HAC/819/2024 busca actualizar diversos aspectos relacionados con los plazos y procedimientos de presentación del modelo. Se centra en optimizar la autoliquidación y culmina, entre otros aspectos, la definición de los índices de liquidación y los métodos de cálculo. Es imprescindible que los contribuyentes conozcan dicha orden para ajustarse a las normativas vigentes.

Otras órdenes que modifican el modelo

Existen otras órdenes ministeriales que también afectan la presentación del Modelo 303, actualizando procedimientos y requisitos desde la última modificación de la ley. Estas órdenes suelen incluir cambios en los formularios, en las fechas de presentación y en otras obligaciones formales que deben cumplir los empresarios y autónomos. Es recomendable estar al tanto de todas estas modificaciones para asegurar el correcto cumplimiento de las obligaciones tributarias.

Errores comunes en la presentación del Modelo 303

La presentación del Modelo 303 puede dar lugar a diversos errores que pueden afectar al resultado de la autoliquidación. Identificar estos errores es fundamental para evitar sanciones y complicaciones con la Agencia Tributaria.

Errores en los datos identificativos

Uno de los errores más frecuentes se produce en la introducción de los datos identificativos del declarante. Es esencial garantizar que la información esté correcta y se ajuste a los registros de la Agencia Tributaria.

- Nombre y apellidos o razón social: Un error en el nombre puede invalidar la presentación del modelo.

- NIF: Introducir un NIF incorrecto es un fallo común que puede llevar a confusiones y rechazo de la declaración.

- Domicilio fiscal: Asegurarse de que la dirección indicada corresponda con la registrada en Hacienda es crucial. Un cambio de domicilio no actualizado puede causar problemas.

Inconsistencias en las cifras de IVA

Otro tipo de error habitual se relaciona con las cifras de IVA que se declaran. La discrepancia entre el IVA repercutido y el IVA soportado puede desencadenar problemas en la autoliquidación.

- IVA repercutido: Es clave incluir correctamente el IVA que se ha cobrado en ventas. Un cálculo incorrecto puede llevar a un ingreso menor al que realmente se debe.

- IVA soportado: Igualmente, es necesario que el IVA soportado en las compras se refleje adecuadamente para poder practicar las deducciones correctas.

- Diferencia de totales: Comprobar que la suma total de ambos importes sea consistente puede prevenir discrepancias que dificulten procesos futuros.

Presentación fuera de plazo

La presentación del Modelo 303 dentro de los plazos establecidos es vital para evitar sanciones y recargos. La presentación tardía trae consigo no solo multas, sino también intereses de demora.

- Fechas límite: Es fundamental estar informado sobre las fechas de presentación para cumplir con los plazos. Generalmente, estos son los 20 primeros días del mes siguiente.

- Sanciones por presentación tardía: La Agencia Tributaria impone castigos que aumentan progresivamente según la tardanza en la presentación.

- Justificantes de presentación: Asegurarse de recibir y guardar el justificante de presentación, ya sea electrónica o en papel, es una buena práctica que evita futuros inconvenientes.

El procedimiento de solicitud de devolución del IVA se pone en marcha cuando el resultado de la autoliquidación permite al contribuyente reclamar el importe de este impuesto. Es un proceso que debe realizarse siguiendo unos pasos específicos y presentando la documentación adecuada.

Procedimiento de solicitud de devolución del IVA

Requisitos y documentación necesaria

Para iniciar el procedimiento de devolución, es necesario cumplir con ciertos requisitos y presentar la documentación correspondiente. Entre los requisitos se encuentran los siguientes:

- Ser un contribuyente que haya presentado correctamente el Modelo 303.

- El resultado de la autoliquidación debe ser favorable para el solicitante.

- Contar con los libros de registro de IVA debidamente actualizados y reflejados.

La documentación que se requiere para solicitar la devolución incluye:

- Copias del Modelo 303 presentado, que reflejen el importe a devolver.

- Comprobantes de las facturas donde se haya soportado el IVA que se desea recuperar.

- Documentación adicional que justifique el derecho a la devolución, como contratos o documentos que acrediten las operaciones realizadas.

Plazos para recibir la devolución

Una vez presentada la solicitud de devolución del IVA, es importante tener en cuenta los plazos establecidos para su tramitación. Generalmente, la Agencia Tributaria tiene un plazo de seis meses desde la fecha de presentación del Modelo 303 para realizar la devolución. Si no se lleva a cabo dentro de este periodo, el contribuyente tiene derecho a reclamar intereses de demora sobre la cantidad a devolver.

Cómo verificar el estado de la devolución

El seguimiento de la solicitud de devolución se puede realizar a través de la Sede Electrónica de la Agencia Tributaria. Para verificar el estado de la devolución, es necesario acceder al apartado de «Consulta de Devoluciones». Para ello, se debe contar con un certificado digital o Cl@ve PIN, que permite acceder de manera segura a la información del estado actual de la devolución solicitada.

El estado de la solicitud puede variar entre pendientes, en tramitación, y finalizadas, facilitando así al contribuyente información sobre cuándo puede esperar recibir la cantidad solicitada. Es recomendable revisar periódicamente esta sección, especialmente en los meses posteriores a la presentación del Modelo 303.

Novedades en el modelo 303: autoliquidación rectificativa al IVA

A partir del 1 de octubre de 2024, entra en vigor una importante modificación en el modelo 303 de declaración periódica del IVA, con la implementación de la autoliquidación rectificativa. Esta medida, introducida mediante la Orden HAC/819/2024, representa un cambio fundamental en la forma de corregir autoliquidaciones presentadas con errores o inconsistencias.

¿En qué consiste la autoliquidación rectificativa?

El nuevo sistema sustituye al anterior procedimiento dual que diferenciaba entre autoliquidaciones complementarias (cuando el error beneficiaba al contribuyente) y solicitudes de rectificación (cuando el error afectaba a la Administración). Ahora, con la autoliquidación rectificativa, se unifica el proceso permitiendo modificar o corregir cualquier error independientemente del sentido del ajuste, es decir, tanto si afecta al contribuyente como a la Administración.

Este nuevo procedimiento entrará en aplicación para las autoliquidaciones de septiembre de 2024 para quienes declaran mensualmente, y para el tercer trimestre de 2024 para los que lo hacen trimestralmente.

¿Cómo se aplica?

Al presentar una autoliquidación rectificativa, el contribuyente deberá:

- Marcar la casilla de autoliquidación rectificativa en el mismo periodo en el que se realizó la declaración original.

- Indicar el número de justificante de la autoliquidación que se pretende corregir

Este sistema agiliza el proceso, eliminando la necesidad de esperar una resolución administrativa en caso de solicitar una rectificación.

Nuevas casillas en el modelo 303

Para adaptarse a este nuevo procedimiento, el modelo 303 introduce dos nuevas casillas:

- Casilla 108: Se utilizará para ajustes relacionados con discrepancias de criterio administrativo, cuando no exista otra casilla específica que permita realizar el ajuste.

- Casilla 111: Permitirá distinguir entre solicitudes de devolución que derivan de la normativa del IVA y aquellas relacionadas con ingresos indebidos, lo que facilita la correcta gestión de las devoluciones.

Exclusiones y excepciones

Este nuevo sistema no se aplicará en ciertos casos. Por ejemplo, cuando la rectificación se deba a la vulneración de una norma de rango superior, o si se trata de cuotas repercutidas a otros obligados tributarios, en cuyo caso deberá utilizarse el procedimiento tradicional de solicitud de rectificación.

En conclusión, con la implementación de la autoliquidación rectificativa, se simplifica el proceso de corrección de errores en el IVA, haciendo más eficiente y rápido el trámite para los contribuyentes. Este cambio busca unificar los procedimientos y facilitar la gestión tanto para los sujetos pasivos como para la Administración Tributaria

Modelos relacionados con el Modelo 303

Los modelos relacionados con el Modelo 303 son importantes para una correcta gestión fiscal. A continuación, se detallarán los modelos más destacados que pueden estar relacionados con la autoliquidación del IVA.

Modelo 347: Declaración de operaciones con terceros

El Modelo 347 es una declaración que se presenta anualmente y que recopila la información sobre las operaciones realizadas con terceros. Este modelo es fundamental para la Agencia Tributaria, ya que permite verificar la información que ha declarado cada contribuyente.

¿Qué se incluye en el Modelo 347?

En el Modelo 347, se deben detallar las operaciones con aquellos clientes y proveedores que superen los 3.005 euros durante el año natural. Entre las principales características de este modelo se encuentran las siguientes:

- Identificación de las personas o entidades con las que se han realizado estas operaciones.

- El importe total de las operaciones realizadas con cada uno de ellos.

- La necesidad de presentar información tanto de ingresos como de gastos, dependiendo del lado de la transacción en que se opere.

Plazos de presentación

La presentación del Modelo 347 debe hacerse en el mes de febrero del año siguiente al que se refiere la información, siendo un plazo establecido por la Agencia Tributaria. La correcta presentación de este modelo puede influir en la revisión de las autoliquidaciones del IVA presentadas a través del Modelo 303.

Consecuencias de no presentar el Modelo 347

Si un contribuyente no presenta el Modelo 347, puede enfrentarse a sanciones económicas y a la imposibilidad de justificar fiscalmente las operaciones realizadas. Es recomendable llevar un control riguroso de todas las operaciones a fin de asegurar el cumplimiento de esta obligación.

Otros modelos relacionados (390, 149 y 222)

Finalmente, hay otros modelos que podrían estar interrelacionados con el Modelo 303, aunque no se describen con el mismo grado de detalle. Estos modelos pueden incluir:

- Modelo 390: Declaración-resumen anual del IVA.

- Modelo 149: Declaración de ingresos obtenidos por entidades en régimen de atribución de rentas.

- Modelo 222: Declaración del Impuesto sobre Sociedades.

Estos modelos son relevantes en el contexto de la gestión fiscal, ya que proporcionan información adicional que puede impactar la autoliquidación y el seguimiento del IVA en las operaciones realizadas por las empresas y profesionales.

La correcta presentación del Modelo 303 es esencial para evitar sanciones y asegurar el cumplimiento de las obligaciones fiscales. A continuación, se presentan varios consejos prácticos que facilitarán esta tarea.

Consejos prácticos para la correcta presentación del Modelo 303

Utilización de herramientas de contabilidad

Contar con herramientas de contabilidad actualizadas y eficientes es fundamental para llevar un control exhaustivo de las operaciones económicas. Estas herramientas permiten:

- Registrar automáticamente las facturas emitidas y recibidas.

- Calcular el IVA repercutido y soportado en tiempo real.

- Generar informes que faciliten el balance y la autoliquidación.

- Realizar seguimientos de las fechas de presentación y plazos importantes.

Las aplicaciones de contabilidad son especialmente útiles para identificar y corregir posibles errores antes de la presentación, así como para organizar la documentación necesaria en formato digital.

Los clientes de Lola Business tienen incluida en su cuota el software Contasimple sin coste adicional y ahorrándose el coste del software.

Importancia de los libros de registro

Mantener libros de registro adecuados es una obligación fiscal y una herramienta eficaz en la gestión empresarial. La correcta llevanza de estos libros garantiza:

- Un control exhaustivo de todas las operaciones comerciales.

- La posibilidad de auditar las transacciones en caso de inspecciones fiscales.

- La fácil localización de facturas y documentos justificativos en caso de necesidad.

Es aconsejable llevar estos libros de manera actualizada para asegurar que toda la información reflejada es exacta y veraz. La sincronización entre los libros de registro y las herramientas de contabilidad contribuye a una gestión más eficiente y organizada.

Recomendaciones para evitar sanciones

Para prevenir sanciones relacionadas con la presentación del Modelo 303, es fundamental seguir ciertas pautas prudentes, tales como:

- Verificar cuidadosamente todos los datos antes de realizar la presentación, asegurándose de que no haya errores tipográficos o numéricos.

- Presentar el modelo dentro de los plazos establecidos. La tardanza puede conllevar multas y recargos.

- Conservar una copia de la declaración presentada y el justificante de la misma, independientemente de la modalidad elegida de presentación.

- Estar al tanto de las novedades legislativas que puedan afectar la presentación, ya que los cambios pueden influir en la forma de calcular el IVA o en la resolución de devoluciones.

- Utilizar servicios de asesoría fiscal cuando sea necesario, especialmente en situaciones complejas que puedan requerir un conocimiento más detallado de la normativa vigente. Si necesitas ayuda contacta con nosotros

La aplicación rigurosa de estos consejos prácticos puede contribuir significativamente al cumplimiento exitoso de las obligaciones fiscales relacionadas con el Modelo 303 y a evitar problemas con la Administración Tributaria.

Consultas frecuentes sobre el Modelo 303

En esta sección se abordan las preguntas más comunes que suelen plantearse respecto al Modelo 303. Estas consultas son frecuentes entre contribuyentes y profesionales, y ofrecen una visión clara de los aspectos más relevantes relacionados con su presentación y gestión.

¿Qué hacer si he cometido un error en mi Modelo 303?

El procedimiento para corregir un error en el Modelo 303 consiste en presentar una autoliquidación rectificativa, que tiene objetivos específicos, como corregir errores u omisiones. Esto se debe hacer antes de que la Agencia Tributaria inicie un procedimiento de verificación. La rectificación puede dar lugar a un ingreso adicional o un derecho a devolución, dependiendo del tipo de error cometido.

¿Puedo modificar una declaración ya presentada?

Es posible modificar una declaración ya presentada si el contribuyente lo estima conveniente. Esto se realiza a través de la autoliquidación rectificativa, que tiene objetivos específicos, como corregir errores u omisiones.

¿Cómo puedo acceder a la versión electrónica del Modelo 303?

Para acceder a la versión electrónica del Modelo 303, se debe ingresar en la Sede Electrónica de la Agencia Tributaria. Se recomienda contar con un certificado digital o Cl@ve PIN para facilitar el proceso de presentación y tener acceso a todas las funcionalidades del portal.

¿Qué consecuencias puede tener no presentar el Modelo 303 a tiempo?

No presentar el Modelo 303 dentro de los plazos establecidos puede acarrear sanciones económicas y el recargo correspondiente sobre el importe a ingresar. La Agencia Tributaria tiene el derecho de actuar en consecuencia, lo que incluye aplicar recargos y sanciones por la presentación fuera de plazo.

¿Qué sucede si el resultado de mi liquidación es negativo?

Si el resultado de la liquidación es negativo, significa que se tiene derecho a solicitar la devolución del IVA soportado. En este caso, es necesario seguir el procedimiento establecido para la solicitud de devolución, presentando la documentación que acredite el derecho a dicha devolución.

¿Necesito un asesor para presentar el Modelo 303?

Contar con un asesor en la presentación del Modelo 303 es una opción recomendable, aunque no es obligatoria. Un profesional puede brindar orientación, ayudar a evitar errores y asegurar que se cumplan todas las normativas fiscales vigentes. Sea a través nuestro o de otros asesores te aconsejamos que cuentes con asesoramiento profesional.

¿Dónde puedo encontrar ayuda si tengo dudas sobre cómo rellenar el modelo?

Si hay dudas sobre cómo rellenar el Modelo 303, las Agencias Tributarias ofrecen recursos informativos a través de su sitio web. También se pueden consultar guías y manuales disponibles que ofrecen un paso a paso detallado para facilitar el proceso de autoliquidación.

Recursos adicionales y enlaces útiles para el Modelo 303

Para facilitar la comprensión y gestión correcta del Modelo 303, se presentan a continuación recursos y enlaces útiles que proporcionan información detallada y actualizada sobre la normativa y los procedimientos relacionados con la autoliquidación del IVA en España.

Sede Electrónica de la Agencia Tributaria

La Sede Electrónica de la Agencia Tributaria es el portal oficial donde los contribuyentes pueden presentar sus declaraciones, consultar sus gestiones y acceder a un amplio rango de servicios online. En este portal, se pueden realizar varias operaciones relacionadas con el Modelo 303, tales como la presentación de declaraciones o la consulta de la situación fiscal. A continuación se indican algunas de las funcionalidades más importantes:

- Acceso al formulario del Modelo 303 para su cumplimentación y presentación.

- Tutorial: Ayuda técnica para la presentación del Modelo 303

- Disponibilidad de información sobre los plazos y requisitos para la autoliquidación del IVA.

Enlaces a normativa relevante

Para entender el marco regulatorio que rodea el Modelo 303, es importante acceder a los documentos legales pertinentes. A continuación, se listan algunos enlaces a textos normativos, que incluyen leyes y reglamentos fundamentales:

Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido. (BOE, 29-diciembre-1992)

Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre el Valor Añadido(BOE, 31-diciembre-1992)

Real Decreto 1619/2012, de 30 de noviembre, por el que se aprueba el Reglamento por el que se regulan las obligaciones de facturación.(BOE, 01-diciembre-2012)

Real Decreto-ley 35/2020, de 22 de diciembre, de medidas urgentes de apoyo al sector turístico, la hostelería y el comercio y en materia tributaria. (BOE, 23-diciembre-2020)

Orden HFP/1359/2023, de 19 de diciembre, por la que se desarrollan para el año 2024 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto Sobre el Valor Añadido. (BOE, 21-diciembre-2023)

Orden HFP/1172/2022, de 29 de noviembre, por la que se desarrollan para el año 2023 el método de estimación objetiva del Impuesto sobre la Renta de las Personas Físicas y el régimen especial simplificado del Impuesto sobre el Valor Añadido. (BOE, 01-diciembre-2022).

Si necesitas ayuda no dudes en consultarnos. Recuerda que siempre podrás contar con nuestro equipo Lola Business, tu gestoría y asesoría fiscal en Barcelona de confianza, para asesorarte o realizar los trámites que necesites. ¡Gracias por confiar en nosotros/as!